安博大胆预测:2025供应链趋势

旧金山2024年12月18日 /美通社/ -- 安博研究团队凭借多年行业经验、专有数据以及对地产与客户行业的独特洞察,对2025年的供应链趋势做出七大预测。

1. 大型仓储设施将率先恢复供需平衡

美国和欧洲的大型仓储设施空置率将下降最快。需求增加与新增供应有限的双重作用,将推动面积在50万平方英尺(约合4.6万平方米)以上的仓储设施空置率下降100个基点或更多。

2. 货运"飞"起

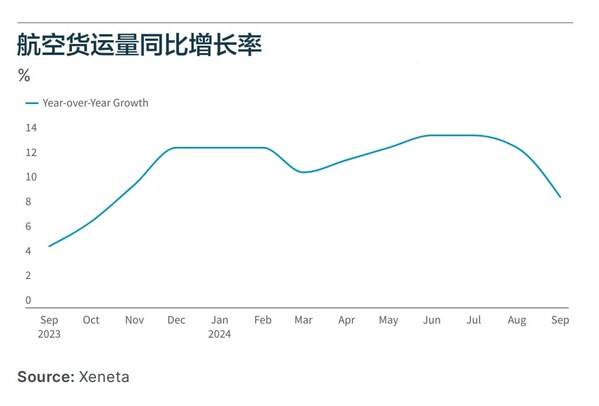

在国际电子商务增长(尤其是中国和美国以外地区)的推动下,航空货运量将实现两位数1的增长。

3. 南美市场登上舞台

巴西物流地产租金增长将超出全球平均水平500个基点以上,而空置率将降至前所未有的中间个位数水平。

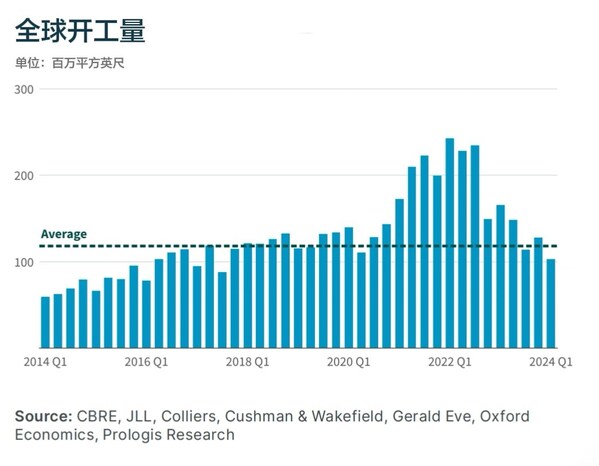

4. 施工领域一片平静

2025年物流地产新开工项目将进一步减少,全球范围内将保持比正常水平低15%。

5. 美国加州引发多米诺效应

新法规将限制重点地区的新供应。随着加州通过AB98法案,预计2025年美国其他州也会提出类似的措施。

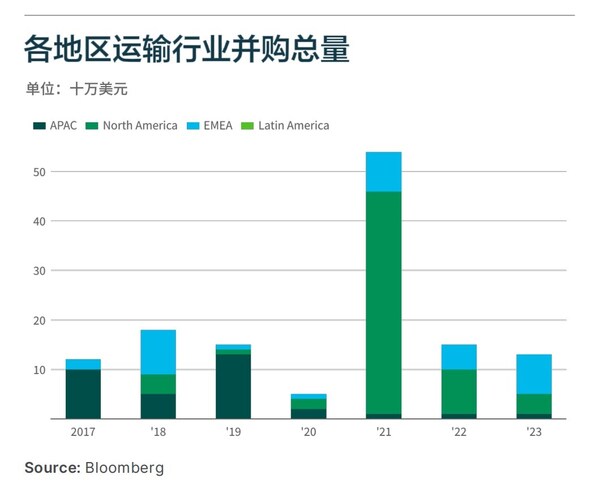

6. 协作更优

货运行业整合将加速。并购活动将进一步加剧,并推动技术投资及下一波扩张浪潮。

7. 全球贸易放缓?不存在的

尽管面临新的关税,美国进口增长仍将快于GDP增速,并且在国际码头工人协会(ILA)合同批准后,东海岸的份额将进一步增加。

在2024年的预测中,我们准确预见了七大关键趋势中的六个,包括货运的强劲复苏、项目开工进一步放缓、拉丁美洲表现优异、屋顶太阳能的持续投资、利率下调后募资的反弹以及全球资本化率趋势的逆转——亚洲扩张与美国和欧洲收缩形成对比。然而,中国的刺激政策有所延迟,国内需求的复苏未及预期,可能会延后实现。

2025年趋势详解

1. 大型仓储设施(面积50万平方英尺以上)的空置率将下降100个基点,美国和欧洲将下降更多。

- 2021-2022年,美国50万平方英尺(约合4.6万平方米)以上的大型仓储项目的新开工量达到通常水平的三倍,欧洲则翻了一番。而2024年,新开工量已回归到疫情前的正常水平。同时,对于大型物流设施的需求仍然强劲,过去一年中,美国每季度平均需求为2,600万平方英尺(约合242万平方米),较历史平均水平高出77%。相比之下,其他规模设施的净吸纳量平均为400万平方英尺(约合37万平方米),较历史平均水平下降83%。

- 随着商业环境的改善,大型物流客户的需求将重现,并进行大规模的空间扩展。预计大量市场的空置率将显著下降,包括达拉斯、亚特兰大和南加州的都会区。

2. 航空货运量增速将达两位数,主要得益于中国和美国以外地区国际电子商务的快速发展。

- 2024年9月,全球航空货运量同比增长达9.4%,其中亚洲增长12%,拉丁美洲增长21%2。跨境电子商务的快速增长以及海运的持续中断,使得生产地和消费地之间快速运输商品的需求增加,从而推动了航空货运量的上升。

- 全球电商渗透率预计将达到24%,而美国将达到26%3。截至2024年9月,全球最活跃的亚洲至北美贸易通道占全球货运量的25%,将继续推动增长。但我们预计全球将呈现电商物流在全球范围内进一步拓宽的迹象。

3. 巴西物流地产租金增长将超过全球平均水平500个基点以上,空置率将下降至前所未有的中间个位数水平。

- 巴西的物流地产市场正逐步成熟,但充满挑战的开发情况导致现代化仓储空间严重短缺(圣保罗现有仓储设施中仅28%为现代化空间)。与此同时,现代物流设施的使用方日益复杂并不断增加。随着巴西中产阶级对服务水平的需求不断提高,巴西的电商渗透率从2017年的3%上升至2024年的11%,相应推动了对现代物流设施的需求年均增长率达8.4%。

- 甲级仓储设施空置率预计将再下降240个基点至6.8%,创历史新低,同时物流地产租金将在2025年增长超10%。由于建设中的现代化物流设施面积占现有总量不到1%,巴西市场的状况在一段时间内可能持续紧张。

4. 2025年物流仓储设施的开工量将进一步下降,全球范围内将比正常水平低15%。

- 2024年全球开工量下降了超过30%。新开工项目的减少是由于市场租金的下降影响了开发效益,物流地产开发的新资金投入收紧,以及电力基础设施等壁垒对新增供应的影响。

- 开发收益在不同国家呈现出分化趋势。例如,美国和欧洲的建筑材料成本将略有下降;而日本和拉丁美洲的建筑成本上升,这些地区的市场租金仍在持续增长。

5.新法规将试图限制重点地区的新供应。2024年,加州通过了AB98号法案,该法案实施了严格的开发标准,包括可持续开发和社区缓冲区等要求。预计美国其他州将在2025年提出类似的政策。

- 类似AB98号法案的法规会增加开发成本,限制新建项目,并可能由于有限的选址和/或租金上涨,迫使物流设施使用方选择非最优的运输路线。

- 为应对这些变化,仓储设施所有者正积极投资太阳能、电池储能、电动车充电站和可持续建筑材料,以满足要求并适应未来,这也推动了成本超出预算。

- 加州往往在环境和社区导向的立法方面处于领先地位。预计美国西海岸的其他州以及纽约、新泽西、宾夕法尼亚和科罗拉多将率先提出类似的限制性法规。相反,开发指导方针更友好的市场可能会继续获得开发活动的市场份额,如德克萨斯州和美国西南部。

6. 货运行业的并购浪潮将推动技术投资和下一轮扩张。

- 有利的监管环境、潜在的利率下行压力以及充足的可投资金将推动2025年新一轮的交易浪潮。在缺少重大顺风车的情况下,稳定的增长前景将吸引物流公司通过并购来扩大市场份额。截至2024年第三季度,货运行业的全球交易量达到78亿美元,而2023年为131亿美元,预计2025年这一数字将超越2023年的水平4。

- 无论是通过直接收购科技公司,还是收购具备先进物流能力的企业,技术投资都可以提升空间利用率和车队效率。整合人工智能和机器学习,将进一步提升供应链执行能力,使企业抓住行业需求发展变化带来的机遇。

7. 国际码头工人协会(ILA)合同批准后,美国东海岸港口的进口量将反弹。

- 2024年,美国东海岸港口的进口量增长率(约10%)不到西海岸港口(约25%)的一半。我们预计2025年这种状态将出现反转。这次罢工进一步证明,劳动力动态仍然是供应链平稳运作的一个风险,这一点我们在2021年也做出过预测。

- ILA合同在2025年1月获批后,将为进口量的增长扫清障碍。纽约-新泽西港口群是全球供应链的重要组成部分,服务于邻近各州总计1.9亿人口;而休斯顿港则是国际市场、供应商和生产商的重要制造业门户。

- 合同争议的解决预计将提振信心、提高运营效率,重新吸引在不确定时期转向西海岸的货量。随着局势稳定,东海岸港口将迎来恢复性增长,扭转近期放缓趋势,同时促进美国供应链的重新平衡。

结论

安博的七项预测是基于我们独有的全球平台的洞察,我们将在年终对其进行回顾。我们的展望2025年,我们将其视为复苏之年,为全球供应链在充满挑战的供给侧经济中持续发展奠定基础。正如一贯所言,能够率先洞察未来趋势的企业,将最有可能把握新的增长机遇。

|

注 |

|

1. 名义增长率。来源:世邦魏理仕、仲量联行、Cushman & Wakefield、高力国际、 |

|

2. 来源:Xeneta。 |

|

3. 来源:Euromonitor、安博研究。 |

|

4. 来源:彭博 |

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。