个人信息场景化保护的创新应用探索——《移动智能终端数据在保险场景中的合规应用》报告解读

今日数字经济潮流下,随着新一代信息网络与数字技术的革新普及,保险业数字化程度日益加深。包括个人信息在内的全量数据要素正在保险行业释放出巨大价值,吸引着行业内各方主体的关注和投入,并由此推动个人信息在保险场景中的多样化合规应用的蓬勃发展。在当下诸多保险业务场景中,多方组织机构正立足用好数据、用活技术,展开了一系列具有行业特色的创新实践,例如以律商联讯风险信息(以下简称“律商风险”)为代表的大数据企业,持续促进数字技术与产品、营销、核保核赔、客户服务和风控等各个环节的深度融合,赋能传统服务模式的转型升级。

着眼个人信息场景化保护,《移动智能终端数据在保险场景中的合规应用》报告为我们系统展示了有益的创新实践路径:运用大数据和人工智能等各种新型技术收集、处理和应用不同类型的个人信息,伴随着数据维度不断增多、颗粒度不断细化,投保人、被保险人和第三者的个人风险状况得到更为精准的识别与刻画,进而促进保险行业的产品和服务的精细化、差异化和个性化。

机遇和挑战并存:移动智能终端数据在保险场景中的应用态势

《移动智能终端数据在保险场景中的合规应用》报告指出,在保险行业丰富的应用场景中,新型数字技术的运用正在重塑风险定义、定价模式与运营方式等各个方面,而引入和利用各种创新性个人信息来源更能够产生多层次的实务机遇,包括助力于合理建构业务的市场定位、有效发掘用户的需求潜力、持续改进运营的流程效率、适时调整服务的领域样态、精确提高营销的效能回报、全面支持机构的收益管理等。

与此同时,《移动智能终端数据在保险场景中的合规应用》报告认为应当注意的是,保险行业中多重个人信息源的创新合规使用也伴随着潜在的安全与权益挑战:其一,个人信息的多源融合汇聚必然形成泛在的多元数据关联,需要在日渐复杂的个人信息流转周期中有效保障广大用户的基本权利与选择自由;其二,数据传输的多层业务结构自然催生跨机构的数据处理协同诉求,需要系统搭建有关主体授权、去标识化和自动化决策等的个人信息处理规则体系;其三,数据合作的多方主体生态当然蕴含多样的角色功能和业务逻辑,需要协调平衡个人信息处理者、应用者和数据中间处理者等的权责义利关系。

风险和安全并行:移动智能终端数据在保险场景中的具体应用

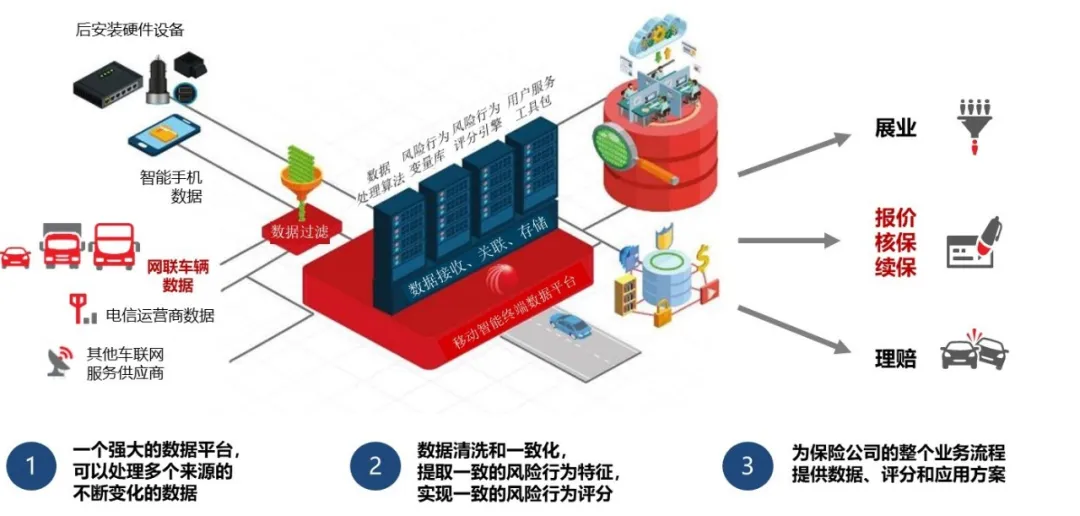

在《移动智能终端数据在保险场景中的合规应用》报告所涉及的场景应用设计中(如下图所示),移动智能终端包括智能手机、智能网联车辆在内的通过移动通信网络传送数据的联网移动智能设备。这类设备所产生的数据统称为移动智能终端数据。而负责这类数据的初步采集的实体,例如电信运营商和智能网联车辆生产商(主机厂),需要在获得消费者的采集授权后才能够采集数据。各种该等数据在具体消费场景的进一步应用,也需要获得消费者针对该等场景的进一步应用授权。

基于移动智能终端数据,例如消费金融数据或智能驾驶车辆数据,律商风险提炼的从人风险评分解决方案,是对多数据源的集成整合,构建从人“数据生态圈”,筛选出与车险赔付风险有强关联度的风险因子,概括形成统计后的标签信息进行建模。在投保人个体的颗粒度水平上,通过从人风险评分模型对标的车辆的车险赔付风险进行评分,可以有效补充保险行业现有风险细分工具的从人风险因子:

● 获客–通过对客户风险的精准评价,集中优势资源获取优质目标客户;同时,通过风险细分,在传统业务板块提高客户资源的利用率,增加客户基数。

● 核保–通过多维因子模型的风险评价,量化客户个体风险,支持精准核保政策。

● 定价–通过引入从人风险评分模型对现有定价模型的残差进行修复,提升定价精准度。

● 续保–通过对客户风险的多维分析,辅助保险公司制定差异化续保政策。

数据分析企业通过整合移动智能终端多维度、跨行业、跨场景的数据体系,可以形成完整的用户画像,完善智能化风控机制,为金融机构的决策提供参照依据。例如银行类金融机构在互联网银行经营模式中,在线上获客渠道与数据分析企业合作,利用数据分析企业的风控解决方案,降低审批过程中的业务风险、提升审核效率、优化客户申请体验。不同的移动智能终端上搭载着不同的传感器,其所生成的数据的内容维度、精度都不同。在应用这些数据进行保险风险评分之前,需要对其进行一致化处理,使得对于消费者的风险评价不会因为移动智能终端的不同而有所偏差。

应用和合规并重:移动智能终端数据在保险场景中的实现路径

《移动智能终端数据在保险场景中的合规应用》报告特别强调,移动智能终端数据在保险场景应用中,个人信息主体、个人信息处理者、数据中间处理者以及个人信息应用者等主体的业务互动会产生各类个人信息的融合汇聚,这种多元数据关联形成复杂的个人信息流转利用生态。因此,为实现个人信息保护与法律合规的实务目的,需要着眼于移动智能终端数据的类型特征,结合数据应用的场景特点,准确界定各相关方的权利义务,落实各自应当遵循的个人信息处理规则,从而保障创新业务模式的可持续发展。毋庸置疑,移动智能终端在保险场景应用中,个人信息在前述多层业务结构下被收集流转的过程中,会推动不同组织体之间的数据处理协同需求。这意味着个人信息处理者、数据中间处理者以及个人信息应用者等各方主体应当遵循一系列有关个人信息处理的共通规则要求,进而在多方协作过程中打造形成高水平的业务标准。

为有效回应各方的合规关切,《移动智能终端数据在保险场景中的合规应用》报告研究指出,各类大数据企业为代表的数据中间处理者,属于个人信息受托处理者,与作为个人信息处理者的保险公司等个人信息应用者之间构成个人信息委托处理的法律关系,双方的紧密协作有其特殊的内在逻辑,在整体业务生态中具有特殊的地位特征,能够有力推动相关产品和服务的创新升级,而实现双方权利义务的协调平衡更可以助益提升业务模式的可持续发展水平。

对此,《移动智能终端数据在保险场景中的合规应用》报告主张,个人信息应用者应当与数据中间处理者详尽准确地约定委托处理的目的、期限、处理方式、个人信息的种类、保护措施、双方的权利和义务、合同终止和突发情况下的处置条款等,并对数据中间处理者的个人信息处理活动进行监督,通过加密传输、安全隔离、权限管控、监测报警、去标识化等方式,防范数据滥用或者泄露风险。另外,个人信息处理者在委托数据中间处理者协助其处理个人信息时,应该避免其对于所处理的个人信息的不必要的身份识别。具体操作方式可以为:个人身份识别信息中关键字段的删除、加密,或者采用间接用户画像等等。

相应地,数据中间处理者应当按照与个人信息应用者的上述约定事项处理个人信息,不得超出约定的处理目的、处理方式等处理个人信息,如果出现委托合同不生效、无效、被撤销或者终止的情况,数据中间处理者应当将个人信息返还个人信息处理者或者予以删除,不得保留。此外,数据中间处理者在开展委托处理业务期间,未经个人信息处理者同意,不得转委托他人处理个人信息,同时采取必要措施保障所处理的个人信息的安全,并且协助个人信息处理者履行各项法定义务。数据中间处理者还可以采取一定的技术手段,例如包括联邦学习在内的隐私计算,支持多系统融合的个人信息保护,实现数据可用不可见,在安全的前提下尽可能使数据价值最大化。(作者/吴沈括)

下载《移动智能终端数据在保险场景中的合规应用》报告

[ 关注律商风险决策公众号,点击相应文章,微信扫码提交信息,即可下载PDF版报告全文 ]

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。